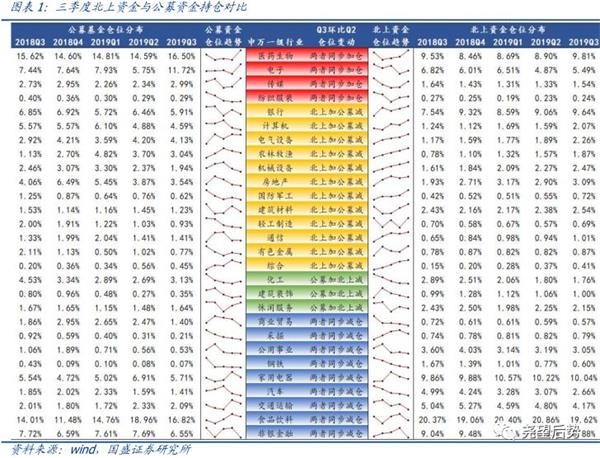

1、2019年Q3北上与公募配置行为对比

景气成长同步加仓,非银、食饮一致减仓,内外机构行业配置分歧有所加大。通过统计对比公募基金与北上资金的行业仓位,可以大致观测外资机构与内资机构的审美异同。就三季度持仓数据来看,内外机构行业仓位分歧较上季度有所提升,内外机构在15个行业仓位调整上存在方向差异,显著高于上季度的8个行业。行业仓位调整情况具体而言:1)医药生物、电子、传媒和纺织服装成为内外机构三季度共同的加仓行业;2)商贸、采掘、公用、钢铁、家电、汽车、交运、食饮和非银为同步减仓行业,尤以非银和食饮减仓居多;3)其余行业内外机构仓位存在一定分歧,其中银行、计算机、电气、农业、机械、地产、军工、建材、轻工、通信、有色和综合更多受到北上资金青睐,而化工、装饰和休闲更加吸引国内机构的目光。

2、总体配置:MSCI单次最大扩容临近,北上大幅流入延续

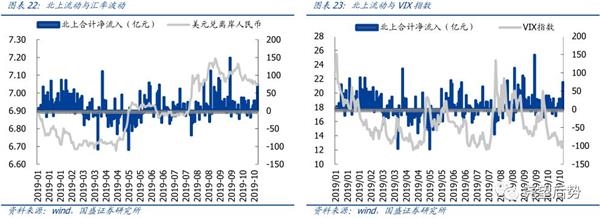

北上资金流入趋势自8月以来从未中断,10月北上流入进一步放量。经历了8、9月三大国际指数同步扩容的大幅流入后,10月北上资金并未停止入场步伐,月内累计净流入约320.49亿元。北上成交额震荡中枢较9月继续抬升,北上成交占比月内呈现“W”字形走势,月末成交占比回升至10%。板块仓位方面,主板仓位持续回落,中小创仓位震荡提升,截至月底,主板、中小板和创业板仓位分别为81.21%,12.47%和6.32%。

MSCI迎来历史单次最大扩容,外资大幅流入可期。MSCI又将迎来11月新一轮扩容计划,A股纳入因子将由15%再度提升至20%,根据此前假设保守估计,此次扩容将刷新历史单次最大规模记录,合计约带动300亿美元增量资金。此次扩容有三大看点,一是增量资金规模达到历史单次之最;二是首次纳入中盘股系列,且权重将一次性提升20%,由此中盘股弹性更加明显;三是MSCI有望实现A股板块全覆盖,除2019年“三步”扩容的计划外,10月10日,明晟宣布在11月份评估会议中将考虑把符合条件的上海科创板股票纳入MSCI全球可投资市场指数(GIMI),也就意味着此次扩容也将有望实现MSCI指数体系对A股主板、中小板、创业板和科创板的全覆盖。一方面,以消费龙头为代表的的核心资产仍是增量资金主要流向;另一方面,考虑到中盘股纳入因子比例提升更大,因此从边际影响角度来看,预计本轮中盘股将更为受益。

3、10月北上资金流向:集中流入消费与金融,电子则小幅流出

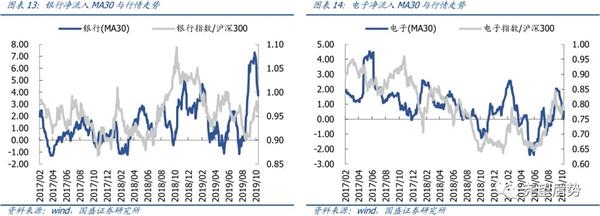

10月北上资金集中流入消费与金融地产板块,其中家电、医药和食饮分别流入71.21亿元、67.74亿元和33.82亿元,非银、银行和地产分别流入39.52亿元、34.36亿元和21.22亿元;同时,此前外资显著加仓的电子行业流出居多,月内净流出13.08亿元。月度资金行业流动趋势角度,家电、医药等13个行业已连续3个月趋势流入,仅有休闲服务呈现趋势性流出,同时部分行业流动趋势较上期出现转向,其中食饮与综合本月开始回流,而电气、公用、电子、军工、采掘和交运转向外流。此前外资大幅加仓的电子行业本月开始小幅外流,外资对于消费和金融的重仓偏好在资金流动层面进一步凸显。

4、行业配置:消费仓位分化,医药家电大幅加仓,食饮则减仓居多

北上持仓风格延续以消费金融为主,前5大行业持股市值占比59.30%。上月北上持股市值规模月内累计扩大495.94亿,其中医药生物、家用电器和银行市值提升居前,分别增加157.95亿元、107.84亿元和54.28亿元,而休闲服务、公用事业和交通运输市值回落居多,分别减少15.48亿元、11.11亿元和7.85亿元;持股结构角度,北上月内消费仓位分化显著,其中医药生物和家用电器仓位提升居多,分别环比提升0.90%和0.47%,食品饮料减仓最多,环比回落0.36%。10月以来,经济增速压力犹存,绩优股相对优势进一步凸显,市场整体风格向绩优股和低估值板块有所倾斜。此外,人民币开始持续升温,美元兑离岸人民币截至11月5日更是回落至7以内;海外波动有所趋缓,VIX指数震荡下行,回落至历史底部,内外环境均为外资后续流入提供了有利条件。

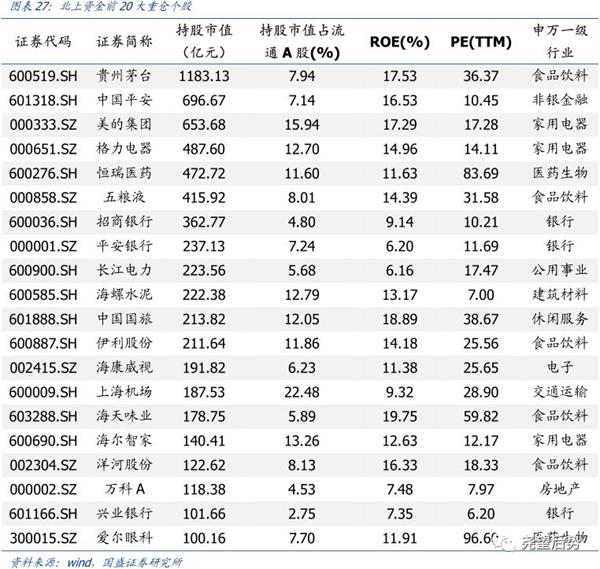

5、个股配置:美的集团获大幅加仓

10月北上持股集中度较上期回落2.34%,截至10月底,前20大重仓股持股市值占比回落至52.10%;个股资金流动集中流入金融和消费,其中美的集团、五粮液和华泰证券净流入居首,分别流入43.92亿元、20.98亿元和16.23亿元;同时,上海机场、贵州茅台和隆基股份净流出居多,分别净流出10.85亿元、10.20亿元和9.44亿元。

风险提示

1、海外市场波动加剧;2、汇率贬值风险;3、MSCI扩容或入富不达预期。

(文章来源:国盛证券)