导读

近年来,宏观调控政策呈现出高频化特征,这背后是政策在“多重目标中寻求动态平衡”,给房地产乃至整个宏观经济小周期波动带来变化。

摘要

宏观调控政策近年呈现“季频化”,这在房地产调控中体现得尤为明显。房地产宏观调控政策的“高频化+供给侧”,导致房地产新开工、施工等周期缩短到“一年半”左右。从三个维度看,房地产“后周期韧性”(体现为施工、竣工)在2020年上半年确定。

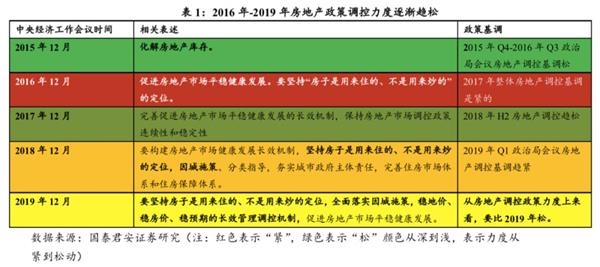

1、从新开工小周期来看,2020年处于在2016年以来第二轮的末尾、第三轮的前端;

2、从施工小周期来看,2020年处于2018年二季度以来新一轮向上周期当中。房地产“后周期韧性”(体现为施工、竣工)在2020年上半年确定;

3、政策“大基调不变+高频化+供给侧”导致土储去化周期缩短,土地购置下行向新开工的传导时滞在拉长,将2019年年中以来土地溢价率下行、土地购置下降对新开工的传导压力。

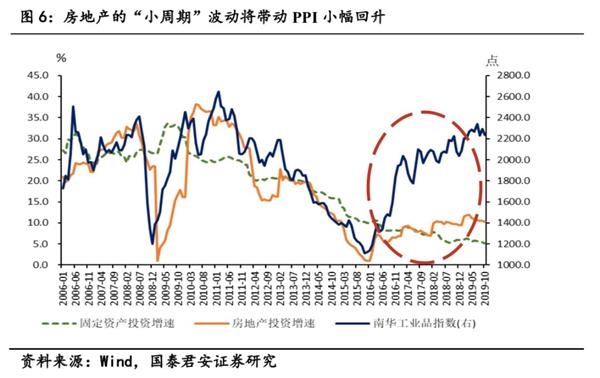

4、房地产小周期更加频繁波动,将带动2020年PPI企稳。

货币净投放小周期“高频化+财政化”特征下,2020年降准或较2018年(3次)、2019年(3次)频率下降,但一季度是较为确定窗口,呈现“价”稳,流动性宽松。

综上,国内经济2020年会构筑下行通道中的小平台。经济小周期“一季度”企稳信号越来越明显。

正文

一、 宏观调控政策近年呈现“季频化”,这在房地产调控中体现得尤为明显

近年来,宏观调控政策呈现出高频化特征,这背后是政策在“多重目标中寻求动态平衡”。宏调的高频化在房地产调控中体现得尤为明显,这给房地产乃至整个宏观经济小周期波动带来一系列影响。

以2019年为例。2019年逆周期调控整体呈现“一季度松—二季度紧—三季度再略松—四季度保持”的节奏。在2019年一季度政策出现明显放松后,2019年一季度政治局里“六稳”消失,之后“逆周期”调节收油(参考报告《收油而非刹车—一季度政治局会议点评》)。2019年Q3-Q4再度“轻踩油门”。

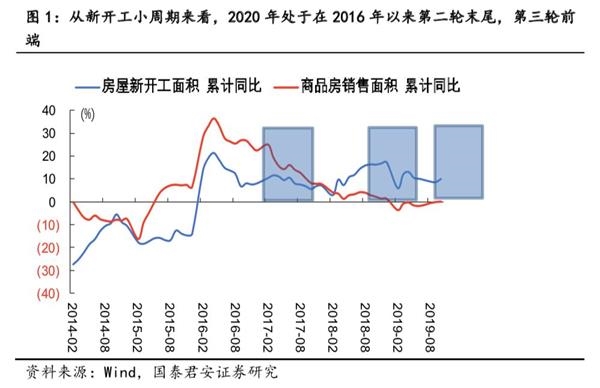

再以房地产调控政策为例。从年底中央经济工作会议的定调来看,2016年-2019年政策调控力度逐渐趋松(表1),但整体还处于“偏紧”的这轮大周期中。同时,在此期间,我们看到房地产调控在“季度间”的明显变化。

2017年一季度至2018年一季度(维持四个季度),此轮房地产调控以“四限”为标志达“紧”顶峰;此后,房地产调控基调维持半年;2018年四季度、2019年一季度,政策出现宽松序列,主要表现在房地产融资端的放松;2019年政治局会议后,2019年二、三季度开发商前融再一次被收紧,集中体现为2019年5月份信托23号文出台以及2019年8月份银保监会办公厅正式下发《中国银保监会办公厅关于开展2019年银行机构房地产业务专项检查的通知》。

二、 房地产宏观调控政策的“高频化+供给侧”,导致房地产新开工、施工等周期缩短到“一年半”左右。从三个维度看,房地产“后周期韧性”(体现为施工、竣工)在2020年上半年向上确定。

房地产宏观调控政策的“高频化+供给侧”,导致房地产需求端的平稳和供给端更加频繁的波动,导致房地产新开工、施工等周期缩短到“一年半”左右。

1、从新开工小周期来看,2020年处于在2016年以来的第二轮的末尾、第三轮的前端(图1)。在房地产销售伴随这轮紧周期持续下行,新开工走过两个小周期波动:2016年三季度到-2018年一季度;2018年二季度-2019年三季度。我们发现周期波长缩短到“一年半”左右,基本是以前的一半。

2、从施工小周期来看,2020年处于2018年二季度以来新一轮向上周期当中。房地产“后周期韧性”(体现为施工、竣工)在2020年上半年向上非常确定(图2)。地产类消费(家具/家电/建材)共计占到限额以上零售消费的10%。以地产总体投资额-土地购置费来作为地产整体施工增速(从新开工到竣工)的观测指标,则可以看到地产类消费与施工增速基本处于同步。

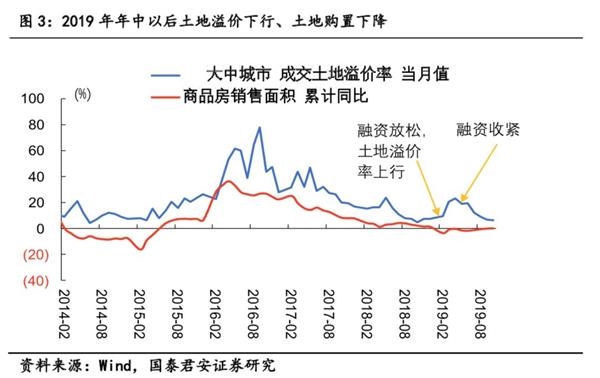

3、2019年年中以来土地溢价率下行、土地购置下降。土地去化周期的缩短将减轻对新开工的传导压力。

政策调控的高频化导致土地市场、新开工更小、更频繁的波动。2018年四季度到2019年一季度对房地产融资窗口指导出现放松,导致土地市场、新开工超预期。但随着融资放松年中出现转折,开发商前融再一次被收紧,这导致一方面土地市场的溢价率在下滑,另一方面短期内开发商加快新开工、回流预售资金补充资金缺口(图3)。

政策“大基调+高频化+供给侧”导致土储去化周期缩短,土地购置下行向新开工的传导时滞在拉长。现在市场担忧拿地减少最终将通过新开工传导到施工。但实际上,通过2019年上、下半年融资紧、松新开工的表现来看,地产商在压降土储去化周期,代表性房企土储去化周期在不断缩短。通过不同口径的地产企业土储去化周期均在4年以上,有正在降低的趋势。土储去化周期加快,导致其土地购置下行向新开工的传导时滞在拉长。这背后是在房地产大的“偏紧”基调下,房地产开发商缩表、加快表周转。

4、房地产小周期更加频发波动,将带动2020年PPI企稳。PPI一般由南华工业品价格和原油价格决定。而南华工业品价格又最终由国内投资情况决定,尤其是跟房地产投资最为相关。2020年在房地产竣工的托底下,房地产投资韧性将保持,再叠加上2020年的低基数,与2019年四季度比,PPI或将呈现小幅回升的趋势。

三、 货币净投放小周期“高频化+财政化”特征下,2020年降准或较2018年、2019年(3次)频率下降,但一季度是较为确定窗口,呈现“价”稳,流动性宽松

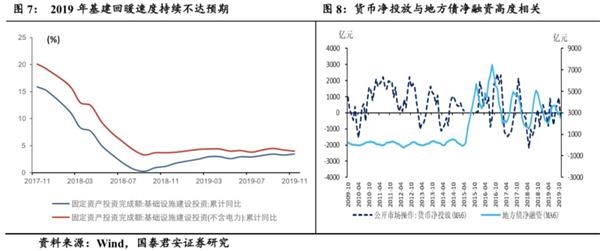

托底基建下,基建小周期波动特征并不明显,但却带来货币政策的财政化,导致货币净投放与地方债净融资高度相关,呈现高频化特征(图7-8)。从2019年前11个月来看,基建的回暖速度是持续不达预期的。今年以来,基建增速回暖力度较弱,专项债下发对于基建的拉动效应虽然有,但是规模不大。在“托底”基建下,经济的小周期波动来源于基建的贡献下降。

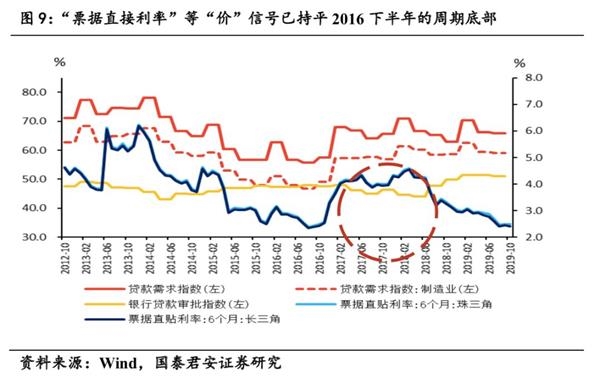

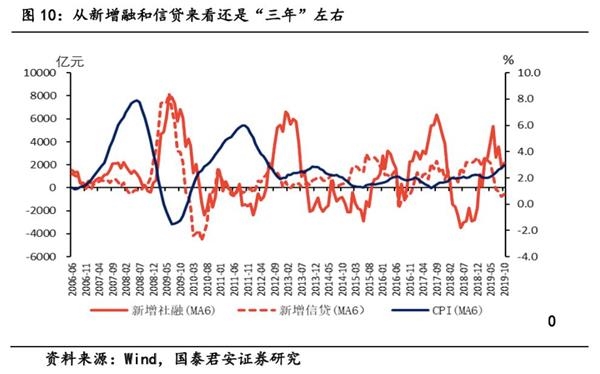

相比较房地产,货币政策调控的“高频化”特征相对弱些。但是,我们观察到货币政策流动性和价两个方面的周期有一些差异。从“流动性投放”来看,货币净投放与地方债净融资高度相关,其更加呈现高频化特征,“票据直接利率”等“价”信号仍是“三年左右”,当前已持平2016下半年的底部(图9)。从新增融和信贷来看,2015年3月-2018年3月形成一轮完整周期,还是“三年”左右(图10)。

2019年12月中央经济工作会议定调货币政策“灵活适度”,这实际是重回2015年末的提法,或预示着货币政策可能像2016年那样,真正“稳健”。在那轮周期中,2015年货币政策宽松见顶,表现为降准4次,2016年3月再次降准后就不动了。2018、2019年各降准三次,2020年降准次数或较此下降。但是,2020年一季度伴随着提前下达额度的专项债发行,是较为确定降准时间窗口。

近期,经济小周期企稳信号越来越明显。在11月份的制造业、生产数据已体现出诸多迹象。从11月数据看,生产超季节性上行,四季度整体略好于三季度。生产中黑色系、高技术及低技术制造业、汽车产业链条的生产表现都较好;高技术制造业持续回升;低技术出口链条仍在下行,但修复较为确定。展望2020年一季度:

(1)房地产“后周期韧性”(体现为施工、竣工)下,在2020年上半年非常确定。国内房地产小周期将呈现上一轮后周期的韧性(施工、竣工和房地产消费)和下一轮小周期复苏的前端。前者导致竣工提升,有望使得房地产投资维持5-6%水平。后者是说,在经历2019年的股市“结构牛”、货币政策放松后,2020年(一、二线城市)房价将由跌转稳,从而带动房地产销售企稳。

(2)货币净投放小周期“高频化+财政化”特征下,2020年降准或较2018年(3次)、2019年(3次)频率下降,但一季度是较为确定窗口,呈现“价”稳,流动性宽松。

结语:所有大类资产背后,是相同的宏观因子驱动。

读懂“市场先生”的语言,重要的是读懂市场先生所呈现的“宏观逻辑”。宏观逻辑包括两个方面,“周期阶段”,由此决定的“宏观因子主特征”。在此基础上,判断大类资产如何映射这些宏观因子主特征。从宏观到大类资产遵循五部曲:周期阶段判断(宏观分析的起点)→提取N个宏观因子主特征→大类资产对宏观因子映射方式(函数)→观察客观世界信号(经济、政策)→追踪影响宏观逻辑核心变量→等待、交易大类资产宏观主逻辑变化的拐点。

举个例子。2019年,宏观因子三条主线,中美关系震荡下行,全球经济震荡下行,无风险收益率震荡下行。“中美关系震荡下行”在2018年时,其通过风险溢价ERP到“权益”等大类资产的映射极强。到了2019年,大类资产对“中美关系震荡下行”的映射和反映在趋于弱化。“无风险收益率下行”映射在强化,成为驱动宏观逻辑的核心变量。展望2020年,核心看“经济基本面预期”的变化(参考报告《“胀”约束证伪,“滞”预期弥合方向决定股债比》)。

从所有大类资产的角度看,市场先生的内在宏观逻辑是统一,但反应的主导宏观因子和先后关系是区别的。例如,债券反映利率、通胀、经济预期更加准确;商品的核心框架是“供给-需求-库存”,反映“需求”和“需求预期”更加准确。从DDM模型的角度,就“权益”而言,风险偏好是重要驱动因子。风险偏好依赖于风险评价(即对经济、通胀、政策的不确定性判断)。

这是因为,投资是什么?是在客观世界的确定性中拥抱心中的不确定性;在客观世界的不确定性中拥抱心中的确定性,最终实现心、物的和谐与平衡。

基于所有大类资产,读懂市场先生的内在的统一逻辑,更前瞻地追踪逻辑和预期的改变。我们要做的是发现、追踪、等待。所谓寻找投资中的确定性,就是用时间等待必然要发生的事情。

(文章来源:国泰君安)