麦当劳中国又要被转手了。在战略入股麦当劳中国(即金拱门)两年半后,中信系准备将其所持的部分股份转让。

1月8日,根据北京产权交易所公告,中信股份计划转让其控股的Fast Food Holdings Limited 42.31%股权。公开信息线上,Fast Food Holdings Limited持有金拱门公司52%的股份,是金拱门的控股股东。据了解,Fast Food Holdings Limited其他股东已放弃优先受让权。

对于此次转让,麦当劳方面对媒体回应称,此交易纯属商业决定,交易完成后中信股份仍将继续持有合资公司10%的股权,不会影响麦当劳中国的运营和发展。

出让方中信则回应《中国证券报》称,中信资本对麦当劳中国继续保持增长充满信心,会积极参与此次股份竞标。

《财经天下》周刊就股权转让最新情况致电北京产权交易所相关负责人,对方表示不便回应。

距离中信战略入股麦当劳仅过去了不到三年时间。曾有消息称,新麦当劳中国成立后,中信方面提出将新公司名称变更为金拱门,这次变更也让新公司赚足了眼球。而现在,中信有意从金拱门“撤退”,无疑将带来麦当劳中国区业务的震荡。

所转让股权三年增值17.48%

2017年8月8日,中信股份、中信资本以及凯雷投资集团以20.8亿美元的价格将麦当劳中国大陆地区和香港地区的业务收入麾下。

交割后,Fast Food Holdings Limited、凯雷亚洲基金和GAIL分别持有新麦当劳中国52%、28%和20%的股权。其中,中信股份和中信资本分别间接持有Fast Food Holdings Limited 61.54%和38.46%的股权,GAIL所持20%的股权则归属于麦当劳全球。

交易完成后,Fast Food Holdings Limited(由中信系实控)成为了金拱门的控股股东,并获得麦当劳中国大陆和香港地区的20年经营权,成为麦当劳全球的在华特许经营商。

中信此次转让的标的为Fast Food Holdings Limited 42.31%的股权。若以2019年6月28日,即折算此次转让底价时的汇率计算,中信方面在2017年对上述标的买入价约为31.46亿元人民币。

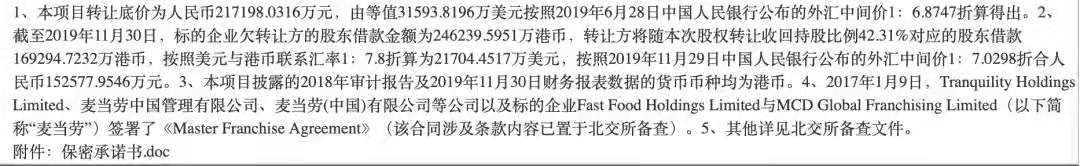

根据北京产权交易所公告,此次转让底价约为21.71亿元。值得注意的是,截至2019年11月30日,Fast Food Holdings Limited欠转让方的股东借款金额为24.62亿元港币。随本次股权转让,转让方中信将收回股东借款16.92亿元港币,折合人民币15.25亿元。

换言之,若成功转让,中信方面将至少获得36.96亿元,战略入股金拱门约两年半,此次转让的部分股权为中信方面带来了约17.48%的增值,约合人民币5.5亿元。

很难说两年半17.48%的增值能否让中信方面满意。入股时,无论是麦当劳还是中信都对此次合作给予厚望。

根据入股时披露的合作计划,金拱门计划在2022年前推动两位数的销售增长,将中国大陆和中国香港的餐厅总数增加至4500间,并期望中国成为麦当劳除了美国以外的最大市场。

交易是否真正互利

金拱门成立前,原麦当劳中国已管理超2500家餐厅,是麦当劳在中国大陆、中国香港的总特许经营商,也是全球除美国市场之外规模最大的特许经营商。

新麦当劳中国的建立花了中信20.8亿美元,也让金拱门作为麦当劳在华特许经营商而为人熟知。

中信和麦当劳的合作,是基于双方需求的产物。

2014年福喜腐肉事件爆发后,麦当劳在中国的信誉、供应链均遭遇危机,为了降低安全风险,麦当劳希望寻求本地资本的力量帮助麦当劳拓展供应链资源、地产资源和政府资源等,进一步加强本土化,因此选择出售在华特许经营权。

彼时,希望在金融板块之外寻找其他利润增长点的中信同麦当劳一拍即合,中信相信麦当劳能够帮助其扩大在消费领域的利润比例。

这一点从中信的决策过程可见端倪。根据《经济观察报》报道,彼时麦当劳全球的市值约为1000亿美金,而中国业务仅占比2%-3%。这让中信发现了庞大的市场潜力:可以借此打通零售银行业务,并加强同房地产公司的合作。

再算上麦当劳的品牌价值,中信无疑对麦当劳中国未来所能带来的回报充满信心。

有观点认为,中信系虽然入主了金拱门,却没有买到麦当劳的“内核”。例如,加速本土化后,麦当劳放弃了一部分品牌文化。以“麦当劳叔叔”形象为例,金拱门成立后,“麦当劳叔叔”形象被不断弱化,餐厅原有的红-黄装修风格也被改变。

餐品方面,近年来麦当劳多次加码本土化餐食。以“粥王升级”活动,该活动尝试在麦当劳早餐餐品内融合西式风格与中式风格。不过,并非所有消费者都对此买账。

扩张策略是否影响负债

中信加入后,为了寻求更快的增长,增加开店数量并抢占下沉市场成为金拱门的主要策略之一。

中信股份曾表示,截至2022年,将有约45%的中国大陆麦当劳门店位于三、四线城市,麦当劳在三、四线城市覆盖率预计将提高10%。

根据麦当劳半年报,中国特许经营店现已有3152间,已成为麦当劳除美国外的第二大市场。但值得注意的是,中信股份始终未具体透露金拱门的业绩情况。

会计新租赁准则是唯一曾被提及的影响因素。在中信股份2019年半年报中,中信股份曾表示,麦当劳将继续在中国内地积极推进门店扩张,其业务保持增长态势。但由于实行新租赁准则,净利润有所下降。

1月8日,转让一事令金拱门的部分业绩情况浮出水面。

根据北京产权交易所公告,2018年,金拱门控股股东Fast Food Holdings Limited的营收为247.8亿港元,营业利润为164.4亿港元,净利润为11.5亿港元;截至2019年11月30日,公司营收、营业利润和净利润分别为243.9亿、161.9亿和8.6亿港元。

据此计算,截至2019年11月,Fast Food Holdings Limited营收同比变化较小,若2019年12月对比全年月平均业绩变化不大,Fast Food Holdings Limited的净利润对比去年将下降超过亿元港元。

值得注意的是,截至2019年11月30日,Fast Food Holdings Limited资产总计299.99亿元,对比2018年增加48.52%;负债总计238.87亿元,对比2018年增加60.24%。

这是采取扩张策略的金拱门必须要警惕的。为了加强数字化改造,麦当劳门店单店成本的增加是公司不得不面对的。

实际上,数字化改造所带来的高昂成本正在影响麦当劳全球。据CNBC报道,麦当劳美国的特许经营商们对高昂的门店改造价格有所不满。此外,虽然特许经销策略有助于利润增长,但由于会计差异,将导致收入下降。

麦当劳并未透露单店改造的成本,但特许经营门店的营业成本和支出的高增长值得注意:根据2019年三季报,麦当劳全球特许经营门店的支出为5.59亿美元,同比增长12%。

(文章来源:财经天下周刊)